الكاتب : فريق عمل دفترة

ما هي التسويات الجردية في المحاسبة وأهدافها

محتويات المقال:

- نقاط سريعة (المختصر المفيد)

- ما هي التسويات الجردية في المحاسبة؟

- أهمية التسويات الجردية

- أهداف التسويات الجردية

- الفرق بين الجرد والتسويات الجردية

- أنواع التسويات الجردية

- التسويات الجردية للأصول الثابتة والمتداولة

- التسويات الجردية للإيرادات والمصروفات

- قيود التسويات الجردية

- أمثلة وتمارين محلولة على التسويات الجردية

- التسويات الجردية في برنامج دفترة

- الأسئلة الشائعة

في هذا الموضوع نتعرف على مفهوم التسويات الجردية وأنواعها وأهدافها، ونوضح الفارق بين الجرد والتسوية الجردية، كما نستعرض بالشرح المفصل والأمثلة التوضيحية التسويات الجردية للأصول الثابتة والمتداولة وكذلك التسويات الجردية للإيرادات والمصروفات، ونختتم الموضوع بمجموعة أمثلة على التسويات الجردية.

نقاط سريعة (المختصر المفيد) |

|

ما هي التسويات الجردية في المحاسبة؟

يمكن تعريف التسويات الجردية على أنها عملية محاسبية يتم إجراؤها في نهاية الفترة المالية، بعد إعداد ميزان المراجعة وقبل إعداد القوائم المالية؛ بهدف تحديد نتائج الأعمال خلال الفترة المحاسبية والتحقق من المركز المالي للمؤسسة.

وبذلك نجد أن التسويات الجردية تُجري فحصًا شاملًا للحسابات المالية كافةً التي يتضمنها ميزان المراجعة، وذلك في ضوء مجموعة من الأسس والمبادئ المحاسبية من أهمها: مبدأ الاستحقاق، ومبدأ المقابلة، ومبدأ الحيطة والحذر، والأساس النقدي.

أهمية التسويات الجردية

تتعامل التسويات الجردية مع عدة مشكلات، وتحلها بسهولة كأنها لم تكن. وهي كالتالي:

1- معالجة حالات السهو نتيجة الجهل أو الخطأ والتي ينسى فيها ماسك الدفاتر تسجيل قيد يومية خاص بعملية تسليم بضاعة نتيجة مبيعات. في هذه الحالة، عند الجرد، يتم اكتشاف نقص في رصيد المخازن غير مذكور في الدفاتر. كما ينتج عنه عدم مطابقة بين الرصيد الدفتري الخاص بالخزنة عن الرصيد الفعلي، حيث سيكون الدفتر أقل من الفعلي.

2- معالجة حالات السرقة والتلف التي تعرض لها المخزون خلال الفترة المحاسبية. حيث يمكن أن يتعرض المخزون إلى حادث، تفقد فيه الشركة جزء من مخزونها. وقد يحدث، أثناء التخزين، أن تنتهي صلاحية بعض المنتجات وتصبح غير صالحة للبيع. في هذه الحالة، تحتاج الدفاتر إلى تسوية جردية لتتغير قيمتها إلى الحالة الفعلية بنهاية الفترة المحاسبية.

3- إعادة تسعير المخزون نتيجة حدوث حدث اقتصادي محلي أو عالمي أدى إلى ارتفاع الأسعار أو انخفاضها. في هذه الحالة، التسوية الجردية هي إجراء أساسي لأنها تعدِّل من قيمة المخزون.

اقرأ أيضًا: إدارة المخازن والمستودعات وأهميتها وشروطها

أهداف التسويات الجردية

تتحقق من وراء إجراء التسويات الجردية أهداف عديدة، فهي عنصر رئيسي في إثبات دقة البيانات الواردة في القوائم المالية وبالتالي تقديم تصور واضح ودقيق حول نتائج الأعمال خلال الفترة المالية.

ويمكن بناءً على ذلك تلخيص أهم أهداف التسويات الجردية في النقاط التالية:

- تحديد صافي الأرباح الفعلية للمؤسسة في خلال الفترة المحاسبية.

- تقديم تصور دقيق للمركز المالي للمؤسسة.

- التغلب على المشكلة المحاسبية المتمثلة في تحديد المصروفات المقدمة والمستحقة.

- التغلب على المشكلة المحاسبية المتمثلة في تحديد الإيرادات المقدمة والمستحقة.

- التأكد من أن الحسابات والبيانات الواردة في ميزان المراجعة صحيحة ودقيقة.

- دعم متخذي القرار في توفير بيانات مالية دقيقة تسهم في اتخاذ القرار السليم.

الفرق بين الجرد والتسويات الجردية

في حين أن الصلة وثيقة بين المصطلحين إلا أن هناك فرقًا دقيقًا بينهما يكمن في أن الجرد ينطوي على التدقيق النهائي والمراجعة الختامية لبنود الحسابات المندرجة تحت ميزان المراجعة.

بينما تتمثل مهمة التسويات الجردية في إعداد قيود التسويات الجردية بناءً على عمليات الجرد على الحسابات، فتكون بمثابة أداة مراقبة وتصفية نهائية قبل إعداد القوائم المالية (الدخل والمركز المالي) لتعبر بدقةٍ عن الربح والخسارة ونتائج الأعمال الحقيقية خلال الفترة المحاسبية.

أنواع التسويات الجردية

فيما يخص أنواع التسويات الجردية، يمكن تحديد أهمها بناءً على ما يتم إجراء تسوية جردية له كما يأتي:

- المصروفات المقدمة.

- المصروفات المستحقة.

- الإيرادات المقدمة.

- الإيرادات المستحقة.

- إهلاك الأصول الثابتة.

- حساب المدينين ضمن الأصول المتداولة.

- أوراق القبض ضمن الأصول المتداولة.

- الأوراق المالية ضمن الأصول المتداولة.

- المخزون السلعي ضمن الأصول المتداولة.

التسويات الجردية للأصول الثابتة والمتداولة

أولًا: التسوية الجردية للأصول الثابتة

قبل المضي قدمًا في استعراض التسويات الجردية للأصول الثابتة يمكن القول إن الأصول الثابتة هي كل ما تمتلكه المؤسسة ويكتسب صفة الديمومة ويُسهم في تعزيز العملية الإنتاجية وتحقيق الأرباح كالسيارات والمباني والآلات. ومن منطلق مبدأ المقابلة المحاسبي الذي يفضي إلى أن كل إيراد يقابله مصروف والعكس صحيح، نرى أن الأصول الثابتة سبب في تولّد أرباح الشركة وبالتالي تحتاج إلى مصروف لمعالجة الإهلاك وقلة الكفاءة الحادثة من الاستعمال.

الإهلاك

الإهلاك هو قلة الكفاءة الحاصلة للأصل الثابت نتيجة الاستخدام المستمر. وقد سبقت الإشارة إلى أن الأصول الثابتة لها دور فعال في العملية الإنتاجية وضخ الأرباح على المدى الطويل الذي يتعدى غالبًا فترة محاسبية واحدة، لذلك ينبغي توزيع تكاليف هذه الأصول على الفترات المحاسبية المستفيدة من خدمات هذه الأصول بما يعادل نقص الكفاءة الذي لحق بقيمة الأصل في كل فترة.

احتساب قيمة إهلاك الأصول الثابتة عمليًا

ويمكن احتساب الإهلاك عمليًا بطريقة القسط الثابت التي تقوم على تحميل كل فترة محاسبية بقسط من قيمة الأصل، وذلك بعد استبعاد قيمة النفاية على العمر الإنتاجي.

مثال على التسوية الجردية للأصول الثابتة

احتاجت الشركة (أ) إلى شراء سيارة ضمن أدواتها التي تدعم العملية الإنتاجية، وكانت قيمة هذه السيارة 600 ألف جنيه، وعمرها الإنتاجي 5 سنوات، وقيمة نفاية 50 ألف جنيه.

ولكي لا يتم تحميل كامل قيمة هذا الأصل على فترة مالية واحدة، نحتاج لحساب القسط السنوي لهذا الأصل، وذلك بتطبيق المعادلة الآتية: قسط الاستهلاك السنوي = (تكلفة شراء الأصل – قيمة النفاية) ÷ العمر الإنتاجي للأصل

قسط الاستهلاك السنوي = (600000 - 50000) ÷ 5 = 110000 جنيه

إذن يكون القسط السنوي للإهلاك لهذا الأصل هو 110 آلاف جنيه.

ثانيًا: التسويات الجردية للأصول المتداولة

ويندرج تحت الأصول المتداولة مما يتم إجراء تسوية جردية له ما يأتي:

أ- التسوية الجردية للمدينين

قد تقوم بإتمام عملية بيع آجلة بحيث تقوم بصرف البضاعة ولا تستلم المال في الحال، وفي هذه الحالة يتم تقييد هذه الأموال في حساب العملاء المدينين، وعند إثبات جميع العمليات في نهاية الفترة المحاسبية ينبغي التأكد من رصيد كل عميل على حدة لمعرفة وضع الدَّيْن من التحصيل سواءً أكان مُحصلًا أم مشكوكًا في تحصيله أم معدومًا.

وإليك كيفية المعالجة المحاسبية لهذه الديون:

الديون المعدومة: وهي التي لن يكون بإمكان المؤسسة تحصيلها لأي سبب كان، وفي هذه الحالة تتم المعالجة المحاسبية بتحميل الديون المعدومة على حساب المدينين.

الديون المشكوك في تحصيلها: ومن منطلق المبدأ الحيطة الحذر المحاسبي ينبغي التنبه إلى الديون المشكوك في تحصيلها لأنها بمثابة خسائر متوقعة، وتتم معالجة هذه الديون بتحميلها كاملةً على حساب الأرباح والخسائر.

أما الديون المُحصّلة فلا تحتاج إلى معالجة متقدمة؛ إذ إنها قد تم تحصيلها بالفعل.

ب- جرد أوراق القبض

والمقصود بأوراق القبض السندات والكمبيالات، وهي بالتالي تنشأ عن عمليات البيع الآجل. وما نعنيه هنا بإجراء الجرد على هذه الأوراق هو التأكد من توافر هذه الأوراق وتطابق قيمتها مع الرصيد الدفتري لحسابها. وفي هذه الحالة تتم المعالجة المحاسبية بإقفال المخصص (أوراق القبض) في حساب الأرباح والخسائر.

ج- جرد المخزون السلعي

باستثناء المنشآت الخدمية، يحظى المخزون السلعي بعناية خاصة باعتباره أحد أهم الأصول المتداولة بالمؤسسة. وينبغي التنبه إلى أنه يتم استبعاد المواد الموجودة في المخزن في حين إجراء الجرد إلا أنها ليست ملكًا للمؤسسة كأن تكون مبيعة ولمّا يتم تسليمها للعميل.

ويمكن تقويم المخزون السلعي بحسب سعر التكلفة، فإذا كان سعر السوق أقل من التكلفة يتم احتساب الفرق بينهما كخسائر محتملة، ويتم إثبات المخزون السلعي في الدفاتر بتكلفة السلعة أو السوق أيهما أقل من حساب بضاعة آخر المدة إلى حساب المتاجرة.

د- جرد الأوراق المالية

الأوراق المالية يُقصد بها السندات والأسهم التي تشتريها المؤسسة، وبطبيعة الحال يتم فتح حساب المدين بقيمة الأوراق المالية عند الشراء، ودائن بقيمتها عند بيعها أو بيع بعضها. ويتم إجراء الجرد على الأوراق المالية في نهاية الفترة المحاسبية بالتأكد أولًا من توافر هذه الأوراق المالية لدى المؤسسة، ثم تقدير قيمتها حينئذٍ عند نهاية الفترة المحاسبية. وفيما يخص الأوراق المالية عند بيعها ينبغي مراعاة هبوط الأسعار الذي قد يحدث في قيمة الأوراق المالية.

مثال على التسويات الجردية للأصول المتداولة

إذا كان رصيد حساب الأوراق المالية بميزان المراجعة في 31/12/2019 هو 3 ملايين جنيه، بينما القيمة السوقية لهذه الأوراق المالية حسب أسعار السوق مليون و950 ألف جنيه، لذلك نحتاج إلى إجراء تسوية جردية لهذه الأوراق المالية عن طريق احتساب قيمة الفرق بين ما هو في الرصيد الفعلي وبين ما هي عليه كقيمة سوقية.

وبعد احتساب الفرق بينهما نقوم بتكوين مخصص هبوط أسعار أوراق مالية وتحميله قيمة الفرق:

3000000 – 1950000 = 1050000 جنيه يتم تحميلها على مخصص هبوط أسعار أوراق مالية.

اقرأ ايضا:

ما هو الجرد الدوري والجرد المستمر والفرق بينهم

كل ما تريد معرفته عن إدارة المشتريات

التسويات الجردية للإيرادات والمصروفات

أولًا: التسويات الجردية للمصروفات

أ- المعالجة المحاسبية للمصروفات المقدمة

كثيرًا ما تقوم المؤسسة بدفع مصاريف مقابل خدمات تتعدى الفترة المالية، وبالتالي فإن هناك زيادة في المصروفات باعتبار أن جزءًا منها يخص فترة محاسبية لاحقة. ويتم إقفال مصروفات الفترة المالية في حساب الأرباح والخسائر، بينما يتم تحميل ما زاد من هذه المصروفات إلى الميزانية تحت بند أرصدة مدينة أخرى.

ب- المعالجة المحاسبية للمصروفات المستحقة

تطبيقًا لمبدأ الاستحقاق ينبغي تحميل كل فترة مالية بمصروفاتها، وفي حال قامت المؤسسة بسداد مصروفات أقل لا تكافئ الخدمات/ المنتجات المُكتسبة تلتزم بسداد الفارق باعتباره مصروفًا مستحقًا، حيث يتم تحميل المصروفات المدفوعة على حساب الأرباح والخسائر، وما نقص من هذه المصروفات فيكون في الميزانية تحت بند أرصدة دائنة أخرى.

مثال على التسوية الجردية للمصروفات

إذا ظهر في ميزان المراجعة مع نهاية السنة المالية أن رصيد الأجور والرواتب 400 ألف جنيه مع أن هناك شهريْن لم يُدفعا بعدُ فإن التسوية الجردية تكون كالتالي:

ينبغي أولًا احتساب مصروفات الأجور والرواتب خلال الشهر الواحد: 400 ألف ÷ 10 أشهر = 40 ألف

ثم نقوم باحتساب الأجور والرواتب سنويًا: 40 ألف × 12 شهرُا = 480 ألف

وبما أن المصروف المدفوع بالفعل تحت بند الأجور والرواتب الذي ظهر في ميزان المراجعة هو 400 ألف جنيه فقط فإن هناك قيمة 80 ألف جنيه مصروفات مستحقة يتم احتسابها تحت بند أرصدة دائنة أخرى.

ثانيًا: التسوية الجردية للإيرادات

أ- المعالجة المحاسبية للإيرادات المقدمة

الإيراد المقدم يتم بتحصيل المؤسسة أموالًا لا تخص الفترة المحاسبية الحالية فقط وإنما تمتد لفترات مقبلة، وكما هو معلوم تظهر الإيرادات في حساب الأرباح والخسائر، بينما يتم ترحيل الزيادة تحت بند أرصدة دائنة أخرى بالميزانية.

ب- المعالجة المحاسبية للإيرادات المستحقة

في حال تحصيل المؤسسة إيرادات أقل مما ينبغي تحصيله يعتبر هناك ما يُعرف بالإيرادات المستحقة، ووفقًا لمبدأ الاستحقاق المحاسبي ينبغي معالجة هذا النقص في التسوية الجردية ضمانًا لتحمل كل فترة محاسبية ما لها وما عليها. وكما هو معلوم مسبقًا يتم احتساب الإيرادات في حساب الأرباح والخسائر، وما نقص من إيرادات مستحقة توضع تحت بند أرصدة مدينة أخرى بالميزانية.

مثال على التسوية الجردية للإيرادات

إذا ظهر في ميزان المراجعة مع نهاية الفترة المحاسبية لدى إيراد العقار رصيدًا بقيمة 350 ألف جنيه، والإيراد الشهري للعقار هو 35 ألف جنيه، فكيف يتم احتساب التسوية الجردية للإيراد؟

نقوم باحتساب قيمة الإيراد السنوي لهذا العقار كالتالي: 35 ألفًا (الإيراد الشهري للعقار) × 12 شهرًا = 420 ألف جنيه.

اتضح لنا أن هناك فارقًا بين قيمة الإيراد في ميزان المراجعة والقيمة التي ينبغي تحصيلها سنويًا وذلك كالتالي:

420 ألفًا 350 ألفًا = 70 ألفًا هذا الفارق (70 ألفًا) قيمة مستحقة باقية لم تُستلم بعد من إيراد العقار، ويتم احتسابها تحت بند أرصدة مدينة أخرى بالميزانية.

قيود التسويات الجردية

قيود التسوية الجردية هي قيود تسجلها لتعدل أرصدة الحسابات للوصول في النهاية إلى نتيجة النشاط سواء بالربح أم الخسارة، وتحديد المركز المالي للمشروع بدقة. وهي التطبيق العملي لمبادئ المحاسبة المقابلة واستقلال السنوات المالية ويأتي مبدأ الاستحقاق على رأسها.

تعرفت خلال المقال أن التسوية الجردية تتعامل مع مصروفات وإيرادات.

- في حالة المصروفات غير المسددة تجد قيد التسوية الجردية في نهاية المدة يظهر بالشكل التالي:

| البيان | المدين | الدائن |

| من حـ/ مصروف X | XXXXX | |

| إلى حـ/ المصروفات المستحقة | XXXXX |

- في حالة المصروفات المسددة مقدمًا، تجد قيد التسوية الجردية في نهاية المدة يظهر بالشكل التالي:

| البيان | المدين | الدائن |

| من حـ/ المصروف المقدم | XXXXX | |

| إلى حـ/ المصروف X | XXXXX |

- في حالة الإيرادات المستلمة مقدمًا، والتي تعد دين على الشركة تجد قيد التسوية الجردية في نهاية المدة يظهر كما يلي:

| البيان | المدين | الدائن |

| من حـ/ الإيراد X | XXXXX | |

| إلى حـ/ الإيراد المقدم | XXXXX |

- في حالة الإيرادات المستحقة غير المستلمة، تجد قيد التسوية الجردية في نهاية المدة يُسجَل كالآتي:

| البيان | المدين | الدائن |

| من حـ/ الإيراد المستحق | XXXXX | |

| إلى حـ/ الإيراد X | XXXXX |

أمثلة وتمارين محلولة على التسويات الجردية

إليكم مجموعة أمثلة على التسويات الجردية تستطيعون من خلالها التطبيق العملي على مختلف أنواع قيود التسويات الجردية، وذلك كما يلي:

مثال (1): التسوية الجردية لقيمة الإهلاك

إذا أقدمت مؤسسة على شراء مجموعة من الآلات التشغيلية بقيمة مليوني جنيه، بعمر إنتاجي 5 سنوات، وقيمة نفاية 15 ألف جنيه، ففي هذه الحالة يكون القسط السنوي للإهلاك هو 397 ألف جنيه وذلك بتطبيق المعادلة الآتية:

قسط الاستهلاك السنوي = (تكلفة شراء الأصل – قيمة النفاية) ÷ العمر الإنتاجي للأصل

قسط الاستهلاك السنوي = (2000000 - 15000) ÷ 5 = 397000 جنيه

مثال (2): التسوية الجردية للأوراق المالية

إذا كان رصيد حساب الأوراق المالية في 31/12/2018 هو 80 ألف جنيه، بينما القيمة السوقية لهذه الأوراق المالية حسب أسعار السوق 65 ألف جنيه، يتم إجراء التسوية الجريدة بتكوين مخصص هبوط أسعار أوراق مالية وتحميله قيمة الفرق: 80 ألف – 65 ألف = 15 ألفًا.

مثال (3): التسوية الجردية للمصروفات المقدمة

ظهر في ميزان المراجعة مع نهاية السنة المالية أن رصيد إيجار أحد مستودعات الشركة 300 ألف جنيه، وكانت قيمة الإيجار الشهري 22 ألف جنيه، لذلك نحتاج إلى إجراء تسوية جردية لهذا المصروف لاحتساب قيمته الفعلية.

نقوم أولًا باحتساب الإجمالي الفعلي لمصروف الإيجار سنويًا من خلال قيمة الإيجار الشهري:

تكلفة الإيجار السنوي للمستودع = 22000 × 12 = 264000 جنيه.

الفرق بين قيمة المصروف في ميزان المراجعة وبين ما يجب صرفه بالفعل = 300000 – 264000 = 36000 جنيه.

وبذلك يتضح أن هناك مصروفًا مقدمًا بقيمة 36 ألف جنيه يتم احتسابها تحت بند أرصدة مدينة أخرى.

مثال (4): التسوية الجردية للمصروفات المستحقة

في 31/12/2020 اتضح أن الرصيد في ميزان المراجعة هو مليون و100 ألف جنيه للأجور والرواتب، في حين أن هناك شهرًا لم يتم فيه صرف الرواتب والأجور للموظفين والعمال، فكيف ستتم التسوية الجردية لهذا المصروف؟

قيمة مصروف الرواتب والأجور في الشهر الواحد = 1100000 ÷ 11 = 100000 جنيه.

اتضح لنا أن قيمة مصروف الرواتب والأجور في الشهر الواحد تعادل 100 ألف جنيه، وذلك لاحتساب القيمة الفعلية لمصروف الرواتب والأجور خلال السنة، وهي: 100000 (قيمة مصروف الرواتب والأجور شهريًا) × 12 شهرًا = 1200000 جنيه.

وبما أن المصروف الذي ظهر في ميزان المراجعة هو مليون و100 ألف، في حين أن القيمة الفعلية لمصروف الأجور والرواتب هي مليون و200 ألف حنيه، يتضح لنا أن هناك قيمة 100 ألف جنيه مصروفات مستحقة يتم احتسابها تحت بند أرصدة دائنة أخرى.

مثال (5): التسوية الجردية للإيرادات المقدمة

في 31/12/2016 ظهر تحت بند إيراد العقار بميزان المراجعة أن الرصيد 410 آلاف جنيه، بينما قيمة الإيراد الشهري للعقار هي 30 ألف جنيه. فكيف تكون التسوية الجردية لهذا الإيراد؟

نقوم باحتساب قيمة الإيراد سنويًا بناء على ما لدينا من معطى يوضح القيمة الشهرية له: 30 ألف × 12 = 360 ألف جنيه.

وفي حين أن إيراد العقار كما ظهر في ميزان المراجعة هو 410 آلاف، بينما قيمة الإيراد التي من المفترض استلامها هي 360 ألفًا فقط، فمعنى هذا أن هناك جزءًا من الإيراد مدفوعًا مقدمًا بقيمة 50 ألفًا يتم احتسابها تحت بند أرصدة دائنة أخرى بالميزانية.

مثال (6): التسوية الجردية للإيرادات المستحقة

إذا ظهر في نهاية الفترة المحاسبية تحت بند إيرادات العقار بميزان المراجعة رصيدًا بقيمة 150 ألف جنيه، والإيراد الشهري للعقار هو 15 ألف جنيه، فإن التسوية الجردية له تكون كالتالي:

بما أن إيراد العقار الشهري هو 15 ألف جنيه، فإن إيراد العقار السنوي يكون 180 ألف جنيه، وفي حين أن الإيراد المقبوض كما ظهر في ميزان المراجعة هو 150 ألف. معنى ذلك أن هناك جزءًا من الإيراد ما زال مستحقًا بقيمة 30 ألف جنيه يتم ترحيلها تحت بند أرصدة مدينة أخرى بالميزانية.

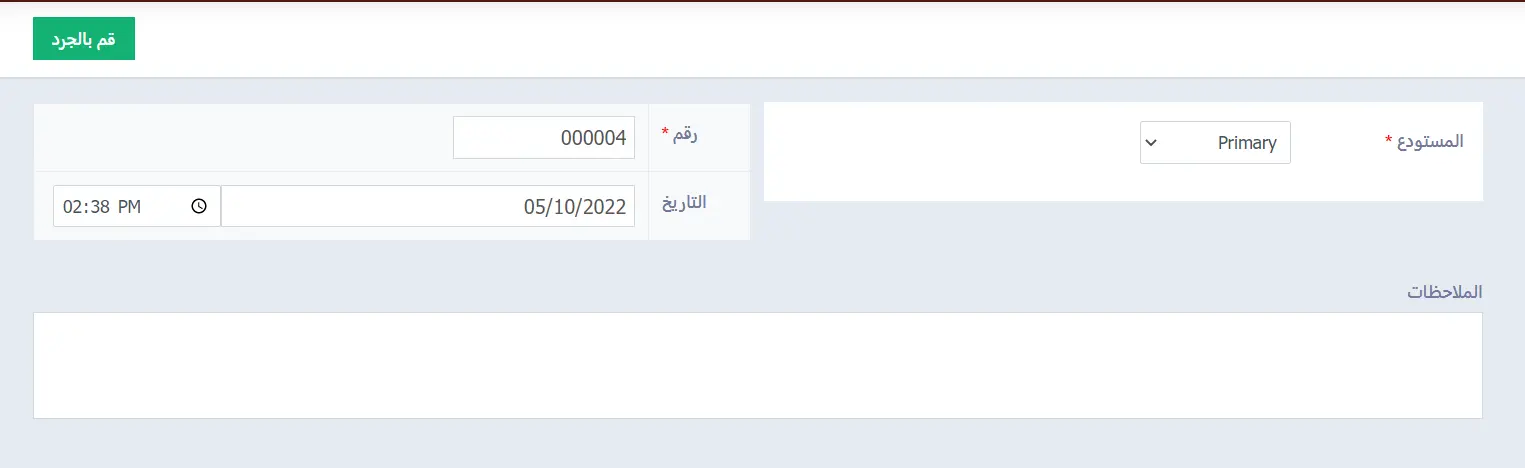

التسويات الجردية في برنامج دفترة

يتيح لك دفترة إنشاء القيود الخاصة بالتسويات الجردية، وكذلك إجراء الجرد المستمر والدوري وذلك من خلال برنامج الحسابات وبرنامج المخازن من دفترة.

مقالات مشابهة:

ما هو كارت الصنف والفرق بينه وبين كارت المخزون؟

ما هو سند القبض ومحتوياته وكيفية عمله مع نموذج مجاني للتحميل

ما هي الدورة المستندية للمخازن

الأسئلة الشائعة

ما الغرض من التسويات الجردية للمصروفات والايرادات؟

الغرض من التسويات الجردية للإيرادات والمصروفات هو التأكد من مدى ربحية الشركة وإذا كانت حققت أرباح أو خسائر خلال الفترة المحاسبية.

متي يتم عمل التسويات الجردية؟

بتم عمل التسويات الجردية في نهاية الفترة المحاسبية.

لماذا لا يتم استخدام التسويات الجردية في المحاسبة الحكومية؟

الغرض من التسوية الجردية هو التأكد من المركز المالي للشركة وتحديد مدى ربحيتها، وهو ما يتعارض مع هدف المحاسبة الحكومية، والتي تسعى إلى توظيف الإيرادات لتوفير خدمات مدعمة لا تسعى إلى الربح. لهذا لا تحتاج المحاسبة الحكومية إلى تسوية جردية.

ما أثر أساس الاستحقاق على التسويات الجردية للحسابات الوهمية؟

يتم إقفال الحسابات الوهمية في نهاية الفترة المحاسبية بمساعدة التسويات الجردية. وعلى أساس الاستحقاق يتم تحميل كل فترة محاسبية بما يخصها من إيرادات ومصروفات.

وفي الختام..

نرجو أن يكون قد اتضح لكم المراد بالتسويات الجردية بعد أن استعرضنا المفهوم وأنواع التسويات الجردية كالتسويات الجردية للأصول الثابتة والتسويات الجردية للأصول المتداولة والتسويات الجردية للإيرادات والمصروفات، كما طبّقنا بالأمثلة العملية لتكتمل لكم الصورة بوضوح ودون أي غموض.

ادارة كاملة للمخازن والمستودعات

برنامج المخزون والمستودعات من دفترة يمكنك من عمل التسويات الجردية بكل سهولة