الكاتب : فريق عمل دفترة

دليلك الشامل عن الأصول المتداولة

محتويات المقال:

- ما هي الأصول المتداولة؟

- لماذا سميت الأصول المتداولة بهذا الاسم؟

- أنواع الأصول المتداولة

- أمثلة مختلفة على الأصول المتداولة

- كيفية حساب الأصول المتداولة

- الفرق بين الأصول المتداولة والغير متداولة

- الفرق بين الأصول المتداولة والخصوم المتداولة

- أسئلة شائعة حول الأصول المتداولة

- الأسئلة الشائعة

- الأصول المتداولة في دفترة

حتى تعرف سيولة اى مؤسسة يمكنك النظر على أصولها المتداولة.. ومن هذا المنطلق يمكننا القول أن الأصول المتداولة هي التي تعبر عن النقود أو ما يمكن تحويله إلى النقود. وكل الممتلكات القصيرة الأجل التي لا تستمر أكثر من عام يمكنها أن تكون أصل متداول حتى تستطيع المؤسسة التصرف فيه.

ومن المتعارف عليه أن الأصول المتداولة تكون في المركز المالي للمنشأة لذلك يمكن معرفة سيولة المؤسسة بالنظر إلى مركزها المالي ومعرفة تصنيفها أيضًا وأنواعها المختلفة. وتعبر أيضًا عن القدرة المالية للمنشأة ما إذا كانت تستطيع إنفاق المدفوعات الخاصة بها أم لا.

لذلك فى هذا المقال سنتعرف بالتفصيل عن تعريف الأصول المتداولة وأنواعها وكيف يمكننا حسابها والفرق بينها وبين الأصول الثابتة وكل الأسئلة المرتبطة بالأصول المتداولة.

ما هي الأصول المتداولة؟

تعتبر ممتلكات شخصية لأي مؤسسة ولكن هي الممتلكات التي لا تدوم أكثر من عام أى قصيرة الأجل. وهي الأصول السهل تحويلها إلى نقدية. ويتم وضع الأصول المتداولة في المركز المالي بالترتيب حسب السيولة. بمعنى أن الأصل ذو السيولة الأعلى يتم وضعه في المركز المالي أولًا. وتعتبر عنصر أساسي لـ رأس المال العامل للمنشأة.

وتعبر الأصول المتداولة عن القدرة المالية للمنشأة ما إذا كانت قادرة على تسديد المدفوعات والفواتير وجميع نفقاتها. دائمًا المستثمرون ينظرون إلى المركز المالي الخاص بالمنشأة وذلك لمعرفة الأصول المتداولة والثابتة أيضًا.

حيث ذلك يكون مصدر الأمان لهم.

اقرأ أيضًا: تعريف مصطلح الأصول المتداولة

ويمكن تحديد أهمية الأصول المتداولة فى عدة نقاط:

- عند وجود أى أزمة بالمنشأة من السهل التصرف فى الأصول المتداولة لـ سرعة تحويلها إلى نقدية.

- تعبر عن سيولة أى منشأة عن طريق حساب جميع الأصول المتداولة.

- معرفة الوضع المالي للمؤسسة وبالتالي وضع القرارات المستقبلية بشكل صحيح.

- تحدد المخاطر المحتملة لوضع المؤسسة وذلك يساعد في تحديد إمكانية وجود الإستثمار من عدمه.

- يوضح مجموع الأصول المتداولة معرفة تسديد الديون المستقبلية للمؤسسة أم لا.

وبالتالي لا غنى عن الأصول المتداولة في أى منشأة ويحاول أصحاب الشركات والمحاسبين تعظيم قيمتها بالمركز المالي وهو ما يتطلب إدارة مالية احترافية.

لماذا سميت الأصول المتداولة بهذا الاسم؟

يُطلق على الأصول المتداولة هذا المصطلح المحاسبي لأنها تُشير إلى الأصول التي يتم يتم تداولها بشكل نشط في الأسواق المالية بهدف الحصول على عائد مادي في أقل وقت وقت ممكن.

أنواع الأصول المتداولة:

هناك عدة أنواع للأصول المتداولة وهم:

النقود وما يشبه:

أى مؤسسة تمتلك سيولة من الأموال ولكن ما الذي يعتبر فى حكم النقود ويعتبر أصل متداول؟

يمكن أن يكون الحسابات الجارية فى البنوك - أذونات الخزينة - حسابات التوفير - الحوالات المالية.

وكل هذه العناصر تقع تحت بند النقود وحكمها أى يمكن تحويلها بسهولة إلى نقدية.

الاستثمارات قصيرة الأجل:

وهي الاستثمارات المؤقتة بمعنى يمكن تصفيتها خلال عام واحد فقط.. ومثال على ذلك الأوراق المالية وهي:

الأسهم - السندات الحكومية - شهادات الإيداع.

حسابات القبض الجارية:

وتعتبر هي الأموال المستحقة لدى العملاء للسلع والخدمات التي تم تسليمها.. وهي النقدية المستحقة للمنشأة لدى العملاء.

المخزون:

يعتبر المخزون من الأصول الجارية (المتداولة) للمنشأة ويمكن تصنيفها كما يلي:

- المواد الخام

- منتجات قيد التنفيذ

- المنتج النهائي.

ويعتبر المخزون من أهم الأصول المتداولة فى حالة وجود مبيعات كبيرة وبذلك يتم تحويل المخزون إلى نقدية بسهولة.

المصروفات المدفوعة مقدمًا:

المؤسسة تقوم بدفع مصروفات في مقابل الحصول على منتجات أو سلع. ويعتبر هذا الأصل الوحيد الذي لا يتم قياسه على حسب السيولة.. ولكنها مصروفات يتم دفعها تجنبًا لإنفاق أموال في المستقبل.

مثال: الضرائب المدفوعة مقدمًا - التأمينات.

وبعد توضيح الأنواع المختلفة للأصول المتداولة يمكن إدراج أمثلة مختلفة لها فيما يلي.

أمثلة مختلفة على الأصول المتداولة:

يمكن توضيح بعض الأمثلة في الجدول التالي:

| التحويلات البريدية والبنكية | النقدية |

| حسابات سوق المال | الإيصالات الغير مدفوعة |

| الأسهم والسندات | صناديق الإستثمار |

| عمليات سحب متكررة للمنتجات | رسوم نصف سنوية |

| مدفوعات التأمين | الإيجار المدفوع مقدمًا |

كيفية حساب الأصول المتداولة:

يمكن حساب الأصول المتداولة فى عدة خطوات كما يلي:

- حساب النقدية:

يتم جمع النقود السائلة بالإضافة إلى كل المصروفات النثرية والحسابات الجارية.

على سبيل المثال: إذا كان لدى المؤسسة أموال سائلة 50 ألف ﷼ وكان رصيدها فى الحسابات الجارية 100 ألف ﷼والمصروفات النثرية 40 ألف ﷼ فيمكن حساب النقدية فى بند الأصول المتداولة كالتالى:

50 ألف + 100 ألف + 40 ألف = 190 ألف ﷼ في حساب النقدية.

- إجمالي الاستثمارات قصيرة الأجل:

يتم جمع كل الإستثمارات قصيرة الأجل.. على سبيل المثال إذا كانت المؤسسة تملك 30 ألف ﷼ من الأسهم و 20 ألف من شهادات الإيداع إذًا إجمالي حساب الاستثمارات قصيرة الأجل هو 50 ألف ﷼.

- إجمالي حسابات القبض الجارية:

يتم جمع جميع مستحقات المنشأة لدى العملاء سواء تم التحصيل أم لا.

- حساب إجمالي المخزون:

يمكن حساب المخزون فى نهاية العام بالمعادلة التالية:

قيمة المخزون في بداية العام + صافي المشتريات - تكلفة البضاعة المباعة

على سبيل المثال:

إذا كان مخزون أول المدة بقيمة 100 ألف ﷼ وكان صافي المشتريات لهذا العام 150 ألف ﷼ وكانت تكلفة البضاعة المباعة في هذه المدة هي 75 ألف ﷼

إذّا قيمة المخزون النهائي هو= 100 + (150 - 75) = 175 ألف ﷼.

وفي النهاية لحساب إجمالي الأصول المتداولة يجب اتباع هذه المعادلة:

النقدية + ما يساوي النقد + إجمالي الاستثمارات قصيرة الأجل + حسابات القبض الجارية + المخزون + وجميع المصروفات المدفوعة مقدمًا + إجمالي الأصول الأخرى

الفرق بين الأصول المتداولة والغير متداولة:

الأصول المتداولة: هي الممتلكات التي يمكن تحويلها إلى نقدية بسهولة ولا تستمر أكثر من عام (قصيرة الأجل)

الأصول الغير متداولة (الثابتة): هي الممتلكات التي تستخدمها المؤسسة لزيادة الدخل وتستخدمها لعملية الإنتاج ولا يمكن تحويلها إلى نقدية بسهولة. وتستمر لأعوام كثيرة (طويلة الأجل)

أمثلة للأصول المتداولة: النقدية - المخزون - حسابات القبض - الأوراق المالية - شهادات الإيداع - التأمينات المدفوعةمقدمًا.

أمثلة الأصول الغير متداولة (الثابتة): الأراضي - المباني - الآلات والمعدات - الأثاث

الفرق بين الأصول المتداولة والخصوم المتداولة:

يمكن توضيح الفرق الأصول المتداولة والخصوم المتداولة في الجدول التالي:

| الخصوم المتداولة | الأصول المتداولة | وجه المقارنة |

هي التزامات على المنشأة يجب تسويتها في مدة قصيرة. ويتم تسويتها عن طريق الأصول المتداولة. | هي ممتلكات للمنشأة يمكن تحويلها إلى نقدية بسهولة وهي قصيرة الأجل. | التعريف |

| انخفاض رأس المال العامل | تزيد رأس المال العامل | تأثيرها على رأس المال العامل |

| تضع فى جانب الخصوم والالتزامات | تضع بجانب أصول المنشأة | وضعها فى المركز المالي |

| تشكل تهديدا على سيولة المنشاة إذا زادت انخفضت سيولة المنشأة. | من المعروف أنها تعبر عن سيولة المنشأة إذا زادت تزيد سيولة المؤسسة. | علاقتها بسيولة المؤسسة |

| السحب على المكشوف من البنك -الكمبيالات - حساب الدائنين. | الأوراق المالية - الحساب الجاري فى البنوك - المخزون | أمثلة: |

أسئلة شائعة حول الأصول المتداولة:

هل القروض أصول متداولة؟

هناك حالتين للإجابة على هذا السؤال:

- حالة أن القرض تم منحه للمؤسسة في هذه الحالة فهو دين والتزام على المنشأة

- حالة أن المؤسسة هي التي منحت القرض لشخص آخر في هذه الحالة فهو قرض ممنوح

ولكن فى حالة أن القرض قصير الأجل و مدته لا تزيد عن عام واحد فإنه في الحالة الأولى خصومات متداولة.

أما فى الحالة الثانية فهو أصول متداولة.

ما علاقة رأس المال العامل بـ الأصول المتداولة؟

هناك معادلة شهيرة توضح العلاقة بين رأس المال العامل والأصول المتداولة وهي:

رأس المال العامل = الأصول المتداولة - الخصوم المتداولة

لذلك أي مؤسسة تريد تحديد رأس المال العامل فأنها تحدد أولًا إجمالي الأصول المتداولة مطروحًا منها إجمالي الخصوم المتداولة.

هل المخزون أصول متداولة؟

المخزون يعامل كأصل متداول طالما المنشأة تنوي بيعه خلال العام ولأن المخزون هو المصدر الأساسي للإيرادات ويعتبر ذو سيولة عالية مقارنة بالأصول الغير متداولة.

ما هو صافي الأصول المتداولة؟

صافي الأصول المتداولة هي المبلغ المتبقي من إجمالي قيمة الأصول المتداولة بعد سداد ديون (الالتزامات المتداولة) أو ما يعرف برأس المال العامل.

ويمكن أن تكون قيمتها موجبة أو سالبة وتعتبر مؤشرًا للأعمال التجارية الخاصة بالمنشأة.

وفي حالة زيادة الأصول المتداولة عن الخصوم المتداولة فهذا يعني أن المؤسسة قادرة على سداد ديونها.

أما إذا كانت الخصوم المتداولة أكبر من الأصول المتداولة فهذه يدل على عجز المؤسسة عن سداد ديونها.

ما هو مصطلح Zero working capital؟

هذه المصطلح يعني أن رأس المال العامل يساوي صفر أي أن:

الأصول المتداولة - الخصوم المتداولة = صفر

أو الأصول المتداولة = الخصوم المتداولة.

الأسئلة الشائعة

هل البنك من الأصول المتداولة؟

لا يعتبر البنك كمؤسسة من الأصول المتداولة، لأن هذا النوع من الأصول يشمل الأدوات المالية التي يتم بيعها أو شرائها في الأسواق للحصول على عائد في أسرع وقت ولا يشمل المؤسسات أو الهيئات، ولكن يُمكن أن تكون إصدارت البنوك أصول متداولة مثل الأسهم والسندات والأوراق المالية وغيرها.

هل المدينين من الأصول المتداولة؟

نعم المدينون من الأصول المتداولة لأنهم يُمثلوا الأشخاص أو الشركات التي تدين للشركة بمبالغ مالية نتيجة لبيع البضائع أو تقديم الخدمات على الحساب، ويكون من المتوقع تحصيل المبالغ المستحقة منهم خلال الدورة التشغيلية العادية للشركة والتي عادة ما تكون خلال سنة واحدة.

هل اوراق القبض أصول متداولة؟

نعم تعتبر أوراق القبض من الأصول المتداولة وهي وثائق تمثل مطالبات مالية قابلة للتحصيل و التحويل إلى نقد خلال الدورة التشغيلية العادية للشركة.

هل البضاعة من الأصول المتداولة؟

تعتبر البضاعة من الأصول المتداولة لأنها تشمل السلع والمنتجات التي تحتفظ بها الشركة لغرض إعادة بيعها، ومتوقع أن تتحول إلى نقد خلال الدورة التشغيلية للشركة من خلال عملية البيع على أن يكون ذلك خلال مدة لا تزيد عن عام واحد فقط.

الأصول المتداولة في دفترة

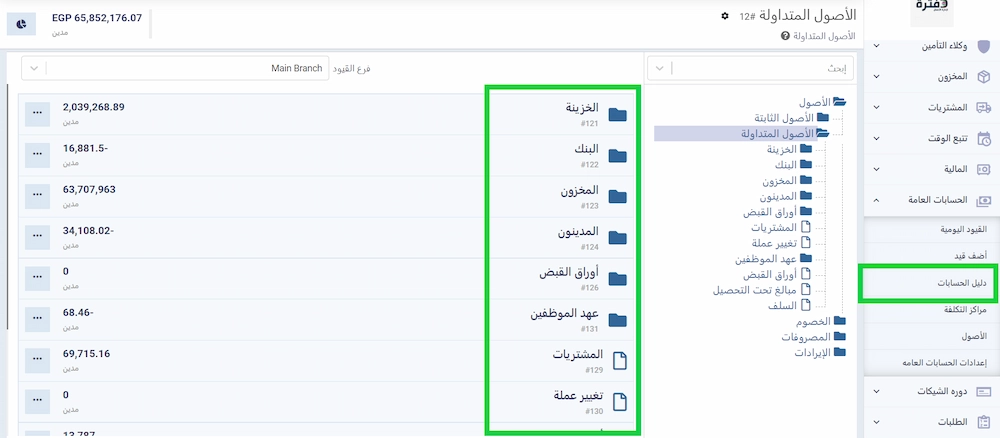

نجد في دليل الحسابات الموجود ببرنامج دفترة المحاسبي تحت بند الأصول قسم الأصول المتداولة، ويتم تفريعه إلى أنواع كل منها أحد تصنيفات الأصول المتداولة وهم كالتالي:

- الخزينة

- البنك

- المخزون

- المدينون

- أوراق القبض

- عهد الموظفين

- المشتريات (المردودات)

- تغيير عملة

- أوراق القبض

- مبالغ تحت التحصيل

- السلف

هذا بالإضافة إلى إمكانية إضافة تصنيفات جديدة للأصول المتداولة وهناك برنامج شامل لإدارة الأصول، بالضغط على أي منها تستعرض القيود المحاسبية والعمليات الخاصة بهذه الأصول، والنقد المتاح، وهو ما يمكنك معرفة إجماله لتقدير موقفك المالي وقدر السيولة المتوفرة في حسابك في الوقت الحالي.